Страны предпринимают шаги по борьбе с инфляцией, увеличивая риски для мировой экономики

В американских и европейских СМИ сейчас много пишут об инфляции и ее пугающих последствиях, и переводы таких публикаций можно прочитать на сайте ИА FederalCity. Есть в западной прессе и статьи о том, как США и другие страны пытаются преодолеть или хотя бы уменьшить инфляцию, однако у этих попыток тоже имеются «побочные эффекты. В частности, об этом рассказывала недавно газета «Washington Post».

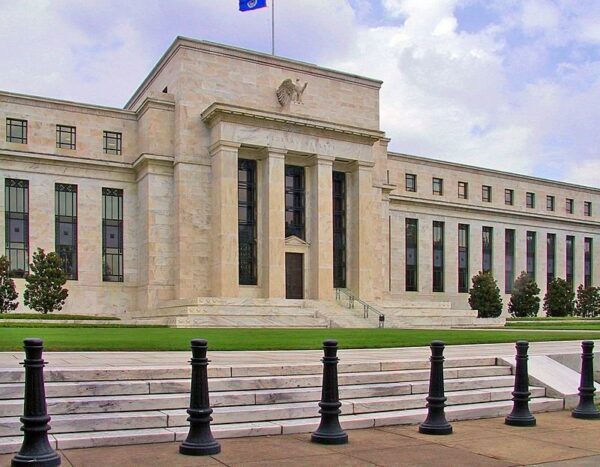

Попытка Федеральной резервной системы США замедлить инфляцию путем повышения процентных ставок и сворачивания программ экстренного стимулирования набирает обороты как раз в тот момент, когда мировая экономика демонстрирует тревожные признаки слабости, усугубляемые конфликтом на Украине и продолжающимся влиянием пандемии COVID-19 на промышленные цепочки поставок.

По словам некоторых экономистов, риск заключается в том, что ФРС и другие центральные банки, проводящие аналогичную антиинфляционную политику, могут слишком медленно приспосабливаться к сложному и быстро меняющемуся глобальному ландшафту.

Джером Х. Пауэлл. Фото: Википедия

В то время как ФРС только начинает пересматривать мягкую денежно-кредитную политику, которую она приняла во время пандемии, глобальные финансовые условия, согласно индексу «Goldman Sachs», уже стали более жесткими, чем были когда-либо после финансового кризиса 2008 года.

Столкнувшись с нехваткой денег, конфликтом в Европе и новыми проблемами в цепочке поставок в Азии, мировой экономический рост может замедлиться. Правда, Институт международных финансов недавно заявил, что ожидает, что мировой объем производства в этом году останется «на прежнем уровне».

В апреле тщательно отслеживаемый индекс «Ifo» Германии показал, что деловые ожидания находятся на самом низком уровне с первых месяцев пандемии. Некоторые аналитики прогнозируют, что жесткие карантины Пекина из-за коронавируса приведут к сокращению экономики Китая во втором квартале года. А цены на медь, ключевой промышленный металл, с середины апреля упали на 15%.

- Просто накапливается много свидетельств того, что рост мировой экономики довольно значительно замедляется, - заявил исполнительный директор «Exante Data» Йенс Нордвиг. – И речь не только об акциях. Речь о производстве фундаментальных товаров, связанных с реальной деятельностью.

Чтобы поддержать разрушенную пандемией экономику, председатель ФРС Джером Х. Пауэлл и несколько его коллег два года назад повторили инновационную денежно-кредитную политику, введенную после финансового кризиса 2008 года. Тогда они удерживали процентные ставки около нуля в течение нескольких лет и покупали большое количество государственных и ипотечных ценных бумаг в рамках необычного вмешательства на финансовых рынках, направленного на стимулирование роста.

Теперь, столкнувшись с самой высокой инфляцией за последние десятилетия, центральные банки меняют курс. Конец эры легких денег заставил инвесторов переоценить стоимость акций, облигаций, сырьевых товаров и валют, и это наносит удар по глобальной экономике, уже переживающей конфликты и болезни.

В результате получается необычайно требовательная среда с небольшим допуском на ошибку. Пауэлл признал проблему в этом месяце, заявив, что различные силы, влияющие на экономику сегодня, «действительно отличаются от всего, что люди видели за последние 40 лет».

Инфляция и кризис влияют и на биткойны. Фото: pexels.com

Согласно индексу агентства «Bloomberg», с конца прошлого года, когда ФРС начала сигнализировать об ужесточении антиинфляционной политики, мировые акции потеряли в стоимости более 22 триллионов долларов. Корпоративные облигации инвестиционного класса, выпущенные компаниями с «голубыми фишками», такими как «Home Depot» или «Toyota», в этом году подешевели на 13%. Доллар, тем временем, взлетел, приблизившись к двухдесятилетнему максимуму, в то время как биткойн рухнул до менее чем половины своей стоимости в начале ноября.

- Это очень драматическое изменение. Мы возвращаемся к более нормальной обстановке, которая многим может показаться не очень нормальной, потому что мы так долго увязали в этой экспериментальной денежно-кредитной политике с ультранизкими ставками, - говорит главный стратег «Invesco» по глобальному рынку Кристина Хупер. – Период адаптации может быть довольно болезненным и уродливым.

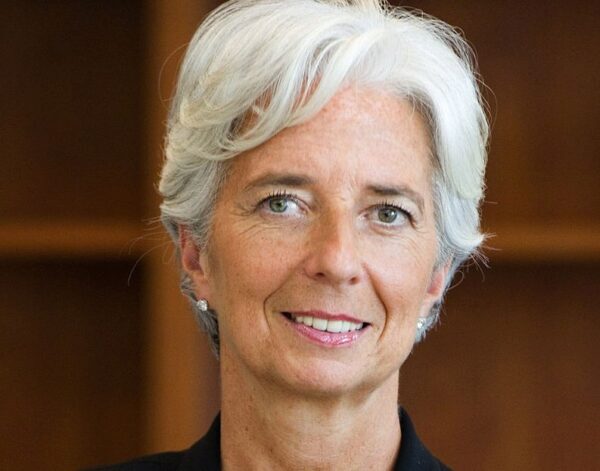

ФРС в этом месяце повысила базовую ставку кредитования на полпроцента – это самый крупный подобный шаг за 22 года – и заявила, что начнет сворачивать свои облигации на сумму 9 триллионов долларов в июне. Днем позже Банк Англии повысил ключевую процентную ставку в четвертый раз, начиная с декабря прошлого года. А в среду президент Европейского центрального банка Кристин Лагард, заявила, что ЕЦБ прекратит скупку облигаций в июле, а затем перейдет к прекращению восьмилетнего периода низких ставок по депозитам.

В ближайшем будущем прогнозируется еще больше потрясений. В последнем отчете ФРС о финансовой стабильности, опубликованном в этом месяце, отмечены опасения инвесторов, что глобальное ужесточение денежно-кредитной политики «может вызвать напряженность на рынках корпоративного и суверенного долга». Ярким признаком конца свободных денег является почти полное исчезновение кредитования, которое предполагает нечто меньшее, чем полное погашение.

В годы низких темпов роста после финансового кризиса многие инвесторы предпочитали вложить свои деньги в облигации, которые давали небольшую отрицательную доходность, а не в более рискованные инвестиции.

Банк Англии. Фото: Википедия

В прошлом году на мировых рынках было продано облигаций с отрицательной доходностью почти на 17 триллионов долларов – это означает, что держатели облигаций получат меньше, чем они изначально вкладывали в них, когда срок погашения облигаций истечет. Некоторые экономисты опасаются, что, опоздав с решением проблемы инфляции, ФРС теперь рискует слишком сильно нажать на тормоза в то время, когда мировая экономика выглядит слабее, чем всего несколько недель назад.

- Скорость движения в этом глобальном контексте вызывает у меня сильное беспокойство, - сказал главный экономист Института международных финансов Робин Брукс. - …Ситуация здесь очень изменчива. В настоящее время у нас так много источников нестабильности в мировой экономике.

Одно только ожидание повышения ставок ФРС привело к росту ставок по ипотечным кредитам в конце прошлого года. Ставки по 30-летним ипотечным кредитам были ниже 3% еще в августе, поддерживая как покупку жилья, так и рост рефинансирования кредитов, что дало потребителям больше возможностей для покупок.

Кристин Лагард. Фото: Википедия

По данным «Bankrate», сейчас ставки по ипотечным кредитам впервые с 2008 года превышают 5,5%. Эти более высокие ставки помогли снизить количество рефинансирования ипотечных кредитов в первом квартале на 45% по сравнению с аналогичным периодом прошлого года.

- Недавний бум рефинансирования фактически закончился, - заключил Федеральный резервный банк Нью-Йорка в сообщении в блоге от 10 мая.

Рынок жилья – это один из секторов, который почувствует на себе жало ФРС, поскольку она пытается сдержать инфляцию в 8,3%, близкую к 40-летнему максимуму. Более жесткие денежные ограничения также затруднят компаниям сбор средств для финансирования расширения предприятий или найма новых сотрудников.

- Мировая экономика, вероятно, более уязвима и более подвержена целому ряду потрясений, чем экономика США, - считает главный экономист «Citigroup» Натан Шитс.

Натан Шитс. Фото: Википедия

Между основными центральными банками существуют различия в темпах и масштабах ужесточения. Банк Англии, который ожидает, что в этом году инфляция достигнет 10%, начал повышать ставки еще в 2021 году, несмотря на то, что ФРС оставалась в стороне, и сокращать свой портфель облигаций в марте, на три месяца раньше графика Пауэлла.

ЕЦБ, с другой стороны, действовал медленнее и теперь сталкивается с дополнительными осложнениями после начала конфликта на Украине. Но действующие центральные банки разделяют общую задачу: подавить инфляцию, не подавляя экономический рост.

Более высокие процентные ставки в США, которые способствовали росту доллара на 9% в этом году, дадут о себе знать за пределами Штатов. Более сильный доллар сделает импорт в США менее дорогим, что поможет снизить инфляцию внутри страны. Но это сделает многие товары, в том числе ключевые, как нефть и пшеница, более дорогими для других стран, покупающих их на мировых рынках.

- ФРС пытается выжать инфляцию из США, но побочный эффект этого заключается в том, что они выжимают инфляцию в остальной мир, - заявила глава отдела макроэкономических исследований «TS Lombard» в Лондоне Фрейя Бимиш.

Эмблема Института международных финансов. Фото: официальный сайт института

Укрепление доллара также может отвести деньги с некоторых развивающихся рынков, поставив их перед болезненным выбором между повышением собственных процентных ставок ценой потенциальной рецессии или наблюдением бегства капитала. По данным Института международных финансов, за последние два месяца инвесторы вывели почти 14 миллиардов долларов с развивающихся рынков, включая Китай.

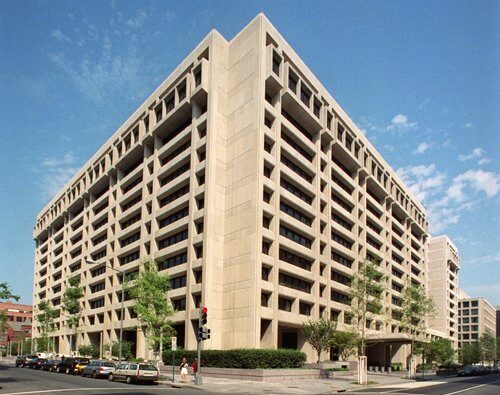

Ужесточение глобальных финансовых условий может спровоцировать долговые и банковские кризисы в некоторых развивающихся странах, предупредил Международный валютный фонд в прошлом месяце. Согласно последнему отчету фонда о глобальной финансовой стабильности, наибольшему риску подвергаются страны, которые заняли значительные средства для финансирования мер по борьбе с пандемией, и страны, где местные банки держат значительные суммы государственного долга, такие как Пакистан, Египет и Гана.

Штаб-квартира МВФ. Фото: Википедия

На долю государственного долга приходится около 17% банковских активов развивающихся рынков, что повышает опасность того, что МВФ называет «петлей рока».

Поскольку более высокие ставки в США привлекают капитал с развивающихся рынков, местные валюты обесцениваются, а государственные облигации теряют в цене. Это вынуждает местные банки сокращать кредитование, ослабляя экономический рост, заявил МВФ. В худших случаях правительства могут объявить дефолт по своим долгам, как это было в Аргентине в 2001 году и в России в 1998-м.